이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

전 세계 민간은행들이 우량 자산 담보 채권 발행을 대폭 늘리고 있다. 중앙은행 긴축(금리 인상)에 맞춰 예금금리를 인상해야 하는 압박이 가중되자 '상대적으로 값싼' 자금 조달처를 모색하면서다.

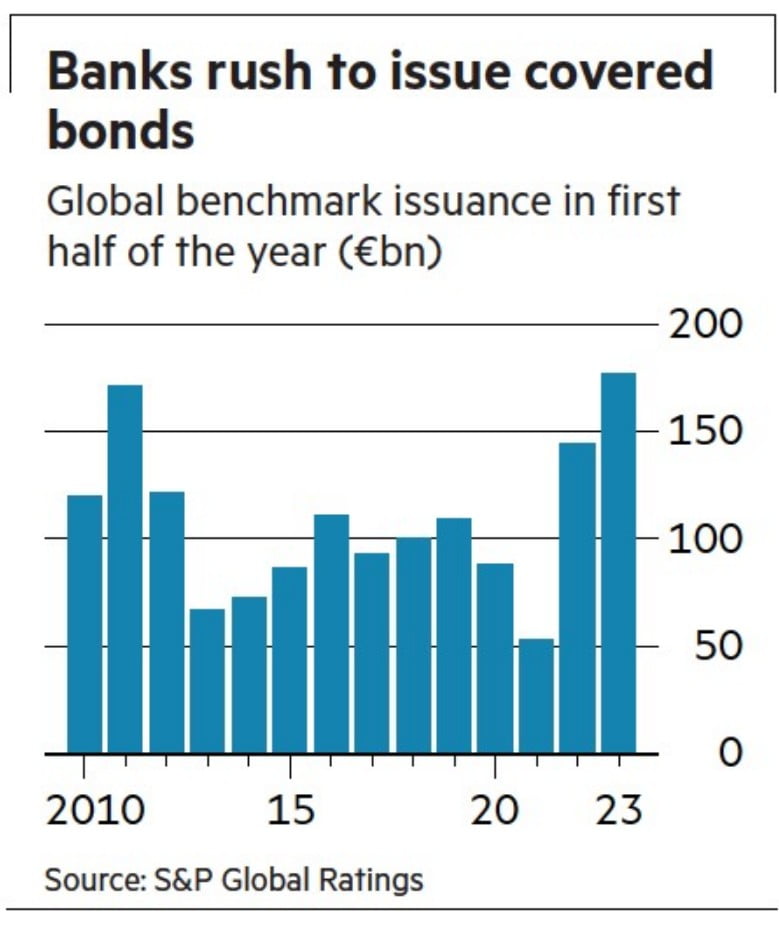

10일(현지시간) S&P 글로벌 레이팅스 자료에 따르면 올해 1~6월 전 세계 커버드본드 판매액이 1750억유로를 넘어선 것으로 집계됐다. 2011년 이후 사상 최고치다. 커버드본드는 은행 등 금융회사가 주택담보대출(모기지), 국·공채 등 우량자산을 담보로 발행하는 담보부채권이다. 일반적으로 발행사인 은행뿐만 아니라 기초 자산 풀(일반적으로 은행 대차대조표 상의 모기지 등)이 보증하는 트리플A 등급 채권의 일종이다.

커버드본드는 코코본드(티어1본드)와는 정반대 스펙트럼에 자리 잡은 최고 수준의 안전자산으로 통한다. 코코본드는 올해 3월 크레디트스위스가 UBS에 긴급 매각되는 과정에서 크레디트스위스가 발행했던 물량이 전액 상각 처리되는 논란에 휩싸인 바 있다. 파이낸셜타임스(FT)는 "프로이센의 프레데릭 대왕이 세계 최초로 고안한 커버드본드는 그 이후 250여년 간 단 한 차례도 디폴트(채무불이행)된 적이 없다"고 설명했다. 원래는 주로 유럽 은행들이 발행했지만 최근엔 호주, 캐나다 금융권에서도 인기를 끌고 있다.

네덜란드 대형은행 ABN암로의 주스트 보몬트 분석가는 "커버드본드는 투자자에게 낮은 수익률을 제공한다는 점에서 매우 지루한 상품이지만 동시에 매우 안전하다"며 "은행들이 최악의 상황을 대비해 활용하는 자금조달 수단이라는 점에서 통상 안전성의 등대(a beacon of stability)로 여겨진다"고 설명했다. 이어 "최근 상황 같은 경기 단계에서 이렇게 많은 금액이 발행된 전례는 없다"고 강조했다.

일각에선 최근 커버드본드의 재유행은 유럽중앙은행(ECB)의 채권 매입(양적완화) 프로그램 종료를 앞두고 시중은행들이 막판 발행 물량을 쏟아낸 것에서 비롯했다는 분석을 내놓고 있다. 일시적 유행에 그칠 수 있다는 시각이다. ECB는 지난 10년여 간 수천억 유로 규모의 커버드본드를 흡수해준 주체였다. 하지만 ECB가 긴축으로 선회하면서 채권 매입 프로그램을 끝내기로 결정함에 따라 그 전에 서둘러 커버드본드를 발행해 자금을 확보하려 했다는 분석이다.

커버드본드 시장이 장기적 호황에 접어들었다는 전망도 나온다. 기준 금리 인상폭에 맞춰 예금금리를 더욱 높여야 하는 시중은행들이 값싸게 자금을 조달하는 방안으로 커버드본드를 택할 것이란 관측에서다. S&P에 따르면 유럽에서는 긴축이 시작된지 1년이 넘었지만 은행 예금자들이 아직까지 기준 금리 인상분의 20% 가량에 해당하는 혜택만 누리고 있는 것으로 추산됐다.

김리안 기자 knra@hankyung.com

관련뉴스